(請提交驗證碼通過手機驗證)

時間:2022-05-18 20:00:00

7695

7695

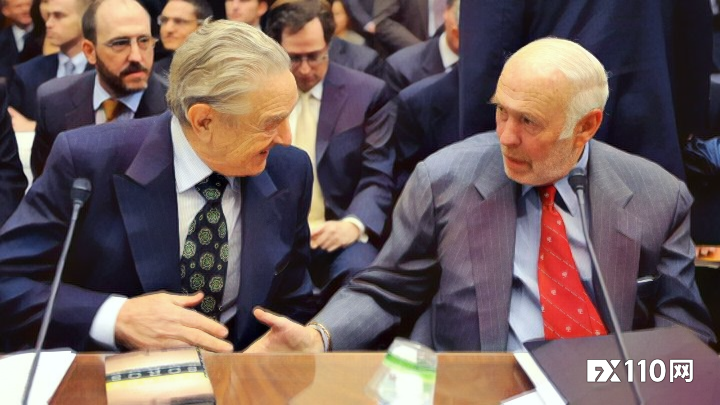

詹姆斯·西蒙斯,現代金融史上最成功的交易員,世界級數學家、最偉大的對沖基金經理之一,他被譽為「擊敗市場的人」。1988年,西蒙斯創立了世界上最成功的投資公司——文藝復興科技公司。金融界甚至沒有人能與他在文藝復興時期的利潤相提並論。

像喬治·索羅斯、史蒂夫·科恩和沃倫·巴菲特這樣的投資傳奇人物都與吉姆·西蒙斯所取得的成就相去甚遠。即使是沃倫巴菲特的業績記錄——自1965年以來的20.5%年化回報率,也沒有達到西蒙斯在30年間平均39%的收益。那是在他的公司收取5%的管理費和44%的利潤之後,收費前的年均回報率為66%。

他的對沖基金「大獎章基金」從1988年到2018年總共賺了1050億美元。到2022年,西蒙斯依然以200億美元的身價位居世界富豪榜前百名。

1998年俄羅斯債券危機、2001年高科技股泡沫危機以及2007年的次貸危機,金融市場上的「黑天鵝↖使許多曾經聞名遐邇的對沖基金經理都走向衰落。但西蒙斯帶領的大獎章基金卻在幾次金融危機中都表現得異常堅挺。即使在次貸危機全面爆發的2007年,該基金的回報率仍高達85%。

最重要的是,他的量化和演算法方法創造了金融行業一場巨大的革命。當今世界上沒有不依靠資料和定量分析來做出決策和預測的專業團隊。

西蒙斯是透過捕捉市場大量異常瞬間機會來賺錢,他認為:「有效市場假說是基本正確的,也就是說,市場沒有什麼明顯的套利機會。但是,我們關注的是那些很小的機會,它們可能轉瞬即逝。這些機會出現之後我們會做出預測,然後進行相應的交易。交易之後,我們又會對新的市場情況進行跟蹤和評判,預測也會相應調整,投資組合也會跟著變化。我們總是不停地買入、拋出。我們之所以賺錢,就是靠不停的交易。」

但是,頻繁的短線操作可能產生流動性風險,即如果市場深度不夠,大量交易會對價格產生影響,而這種價格變化意味著賣價降低、買價升高,交易成本增加。而西蒙斯的大獎章基金能長期佔據行業翹楚地位的原因之一就是,西蒙斯對流動性風險的把握。例如,基金所投資的金融產品都有很好的流動性,且倉位很分散,包括全球各地的各種金融產品,每個交易的數量都很有限,並不斷加強和完善電子交易的流程和系統。

並不是說商品價格在每個消息之後會以同樣的方式變動,但如果仔細察看對很多事件的反應,某些結果出現的次數總是略微超過所有樣本的一半。透過對這些結果重複下注,西蒙斯團隊盈利的機會就會大於虧損的可能,通過以足夠的規模多次的下注,他們就可以保證豐厚的利潤。

這就是大獎章實現豐厚利潤的模式。

頻繁交易的短線操作思想或許是西蒙斯躲過衝擊的法寶。與買入並持有的投資理念不同,西蒙斯的投資策略並非是持有頭寸過夜,而是在短線迅速結清頭寸,獲取無風險的收益機會。

西蒙斯不利用或者極少利用杠杆。財務杠杆放大投資規模造成的流動性問題,是導致長期資本管理公司倒閉的罪魁禍首,西蒙斯不利用杠杆,有多少資金作多少資金的交易,很多投資的風險就在可以承受的範圍之內了。

西蒙斯說,他只尋找那些可以複製的微小的獲利瞬間,絕不以「市場終將恢復正常」作為賭注投入資金。

1. 像壁虎一樣,平時趴在牆上一動不動,一旦蚊子(機會)出現,迅速將其吃掉,然後重新回復平靜,等待下一次機會的來臨。

2. 頻繁交易的短線操作思想,短線迅速結清頭寸,獲取無風險的收益機會。

3. 不利用或者極少利用杠杆,財務杠杆放大投資規模是導致長期資本管理公司倒閉的罪魁禍首。

4. 只尋找那些可以複製的微小的獲利瞬間。絕不以「市場終將恢復正常」作為賭注投入資金。

更多FX110 影音內容

維權1時間、活動花絮、交易員採訪不定期更新中!歡迎前往 Youtube 觀看

FX110 網站功能探搜

暫時還沒評論,來留下你的印象吧

評論發表成功

評論